31 来源: 北极星太阳能光伏网 2024-09-26 13:35

31 来源: 北极星太阳能光伏网 2024-09-26 13:35 在全球可再生能源迅速崛起的背景下,光伏发电正逐渐成为能源行业的主力军。主材一直受到产业链广泛关注,但在其背后诸如光伏玻璃、边框、胶膜、银浆等等辅材,同样起到了关键的作用。这些辅材不仅直接影响光伏组件的性能和使用寿命,还在确保光伏系统的稳定性和高效性方面起到了重要的支撑作用。

随着光伏行业的快速发展,光伏辅材市场也不断发生变化。高效材料的研发、定制化产品的推出,以及产地布局等,对于光伏行业中企业和投资者而言,深入了解这些关键辅材的市场动态和未来趋势,已经不再是可选项,而是取得成功的必要条件。

光伏主要物料成本占比变化 202309 VS 202409

根据 InfoLink Consulting《光伏辅料供需分析报告》调研统计,光伏产业链的生产成本结构自2023年以来发生了显着变化。以 TOPCon单玻组件2023年9月的数据为例,硅料占15%、玻璃占11%、边框占10%等构成了光伏组件生产成本的主要部分,尤其是硅料占据了较大的成本比例。然而,随着硅料价格在2024年持续下降,光伏产业的成本结构已发生明显转变。到2024年9月,硅料的成本占比显着下降,占比仅 8%左右,取而代之的是光伏辅材,包括光伏玻璃占13%、边框占13%、银浆占11%等在总成本中的占比持续上升。八大辅材总占比由2023年9月的48%已上升至2024年9月的57%左右。

这一趋势的背后反映出产业链价格的整体下行。2024年以来,光伏产业链的整体价格较往年大幅走低,不仅压缩了各环节的利润空间,也促使各光伏厂商积极寻求新的降本增效途径。在硅料价格下降的同时,辅材作为组件中不可或缺的部分,其价格和质量的重要性日益凸显。为了在竞争激烈的市场中保持优势,许多光伏制造商开始将更多资源和研发力量投入到辅材的优化上,包括通过新材料应用、工艺改进和供应链优化来进一步降低辅材成本。

未来,随着硅料价格趋于稳定,辅材将继续在光伏组件生产成本中占据越来越重要的位置。企业为了应对日益激烈的市场竞争,将更加注重辅材的成本控制和性能优化。这不仅有助于企业提升整体生产效率,还能进一步提高组件的市场竞争力和盈利能力。总体而言,光伏辅材正在成为光伏产业链降本增效的关键环节,也推动着整个行业朝着更加高效、经济和可持续的方向发展。

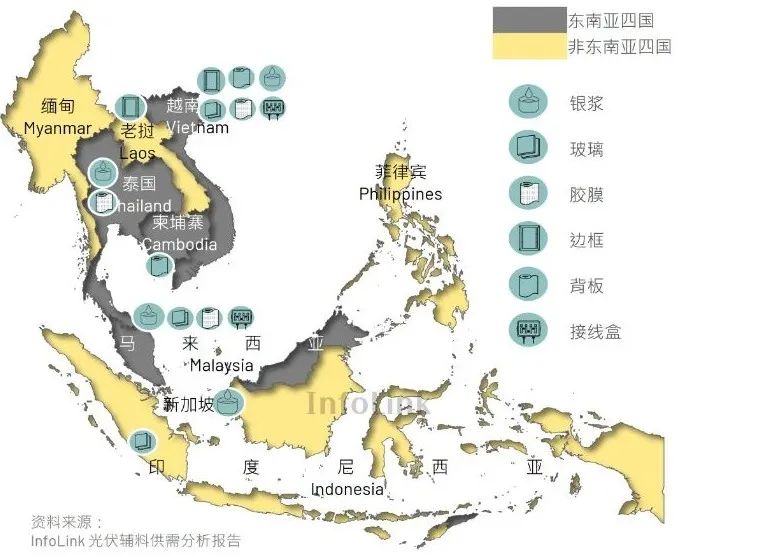

海外辅材布局情况

在全球光伏市场快速扩张的背景下,光伏辅材企业的海外布局已成为行业发展的重要趋势。随着欧美、亚洲、中东等地区对清洁能源需求的不断增长,光伏辅材的全球供应链和生产基地布局正逐步完善。中国作为光伏辅材的主要生产基地,许多企业已将产能扩展至海外基地,目前主要选择的区域集中在东南亚,尤其是东南亚四国区域,以应对海外的贸易政策、降低物流成本,缩短海外供应周期,并抓住当地市场增长的机遇。同时,除中国厂商外,印度、韩国等本土厂商,也在当地拥有一定的辅材布局。

在东南亚,借助地区劳动力成本优势,伴随着主材企业的布局增多及对辅材的需求,越来越多的中国光伏辅材企业选择在此设厂,形成与当地光伏组件制造业相互配套的生态链,同时促使企业加强关键辅材的出口和本地化生产,以应对美国市场的政策变化和符合当地的合规要求和激励政策。尤其是反规避申请免税条件之一(六选四):使用中国硅片制成的东南亚电池,但六种辅材(银浆、铝框、玻璃、背板、胶膜、接线盒)中有四种以上非中国产的东南亚组件,从而满足主材客户的输美需求。

整体来看,光伏辅材企业通过全球化布局,不仅增强了抵御供应链风险的能力,满足了对应主材客户的需求,还推动了技术创新的全球协同,为未来的市场扩展奠定了坚实基础。

官方公众号

官方公众号

微信小程序

微信小程序